- 前言

- 你正在经历时代变迁!

- BNPL凭什么成全球“新风口”?

- 澳大利亚5.3万亿的银行业变革

- 结语

前言

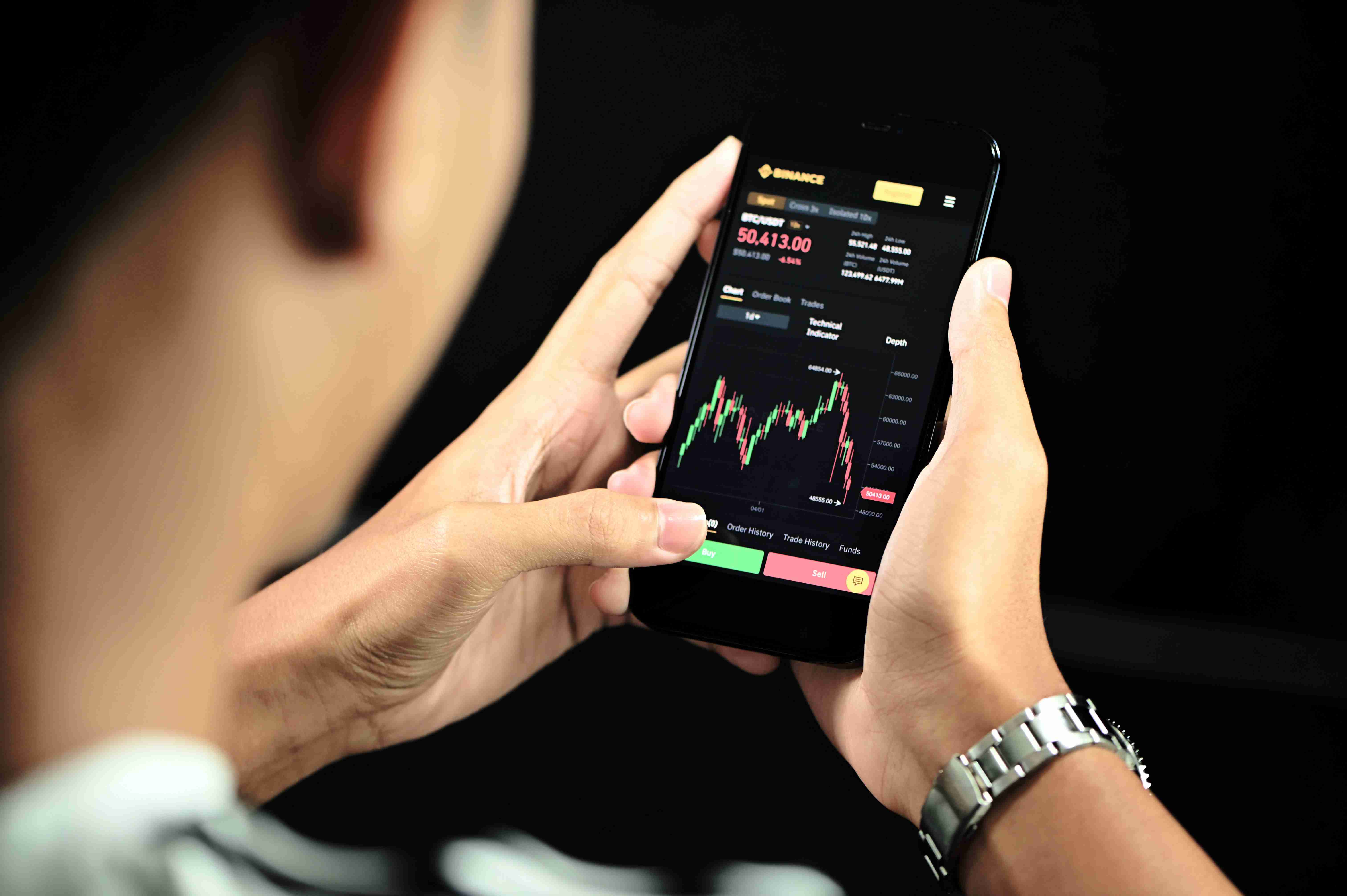

当下最流行的金融科技产品,当数先买后付(全称“Buy Now, Pay Later”,简称:BNPL)。

其实这不是个新鲜玩意。

2005年线上支付业务刚刚起家的时候就有雏形了,而Klarna就是资历最老的线上支付供应商。

这家公司2005年在瑞典成立,最开始做线上支付,然后慢慢发展产品越来越多,目前有先买后付、分期付款和直接付款等多种线上支付形式。

同时Klarna与全球超过250000家国际品牌合作,让消费者可以直接在Klarna的应用程序上购买各品牌商品,并且可以实现退货、订单跟踪等多种操作。

从逛商店,到付款买东西,再到收到货,完全实现了互联网最初诞生时的那句话“秀才不出门,尽知天下事!”

现在更进一步,是“买尽天下物!”

互联网电商的本来正逐渐替代传统零售业,毫无疑问,疫情的爆发加剧了这种趋势。

自疫情暴发以来,电子商务交易量猛增,而先买后付这一种贷款模式的市场规模也随之快速扩张。

据eMarketer,2021年,美国有超过4500万人使用BNPL服务,比2020年增长81%。他们中的大多数是不信任传统信贷但仍想借钱购买商品的千禧一代和Z世代。

在瑞典和德国,先买后付已经占据了电商交易20%左右的份额,在挪威、芬兰、澳大利亚和新西兰等国,也达到了10%。

此外,在东南亚、中东,先付后买这把火也在熊熊燃烧。

而BNPL吃掉的份额,大部分来自信用卡、银行转账等支付方式。

甚至有些分析者称,这就像是几十年前信用卡颠覆支票一样!

先买后付支付方式将在未来取代信用卡!

你正在经历时代变迁!

这不是危言耸听!

澳大利亚央行近日发布的最新数据证明了这一观点!

7月份,澳洲信用卡消费下降了11.4%,至195亿澳元。

虽然这种支出下降可能很大程度上是由于许多零售店关闭和行动受到限制,消费者无法支付同样多的钱。

但是,另一项指标表明,BNPL在这中间可能也起到了相当大的作用,利息减少了189亿澳元(下滑5.5%),这是自2004年2月以来的最低值。

信用卡购买件数也比去年同期减少了1500万件(下滑6.17%),利息也比去年同期减少了25.7亿澳元。

另一个表明BNPL提供商正在取代信用卡使用的迹象是信用卡账户的减少,去年有67万人注销了信用卡,仅在7月份就有4.4万人注销了信用卡。

这使得信用卡账户数量降至2007年2月以来的最低水平。

明眼人都可以看出来,BNPL正在蚕食信用卡业务!

与此同时,BNPL行业监管更宽松,因为它市场本身作为还款或预算工具而不是信贷提供者。

所以现在市场上出现了一个有趣的现象。

澳洲银行业一直带头呼吁监管BNPL行业。但是,与此同时,这些银行又正在开发自己或者通过收购进入BNPL行业。

BNPL凭什么成全球“新风口”?

BNPL说白了就是一种互联网消费分期产品。

跟中国的花呗类似。

通常来讲,零售商与BNPL服务公司(如:Afterpay、Zip等)合作,然后将这些贷款服务整合到结账流程中。

目前主流的模式是,依托移动端,即时申请和使用,消费者零首付或者先支付一部分货款,就可以下单购买商品,之后分期支付剩余款项,无需手续费或服务费。

一般超短期的情况下免利息(3个月以内),期限稍长的话,则根据不同地区和用户情况给出差异化的利率。

需要指出的是,免利息并不是先买后付的普遍特征。

截至目前,Afterpay允许用户在六周内分期还款,没有利息,迟还款将收取滞纳金。

澳洲另一家比较大的先买后付商Zip也差不多,超了时间每个月收取6澳币左右的服务费。

Klarna支持延迟1个月付款,不收利息。

Affirm可以3-24个月分期付款,除非资质极好能够免息,否则年利息(APR)为10%-30%。

Klarna刚才我们介绍过了,是支付界的前辈。

Affirm是一家美国公司,成立于2012年,创始人Max Levchin为PayPal联合创始人兼前CTO。

Affirm最开始的目标就是干掉传统信用卡。

今年1月,这家公司在美股上市,从它9月9日公布的最新季度业绩可以看出,其上个季度实现营收2.31亿美元,同比增长67%;客户数量同比增长60%至540万;平台上的总交易额同比增83%至22.57亿美元。

回到我们文章开头的那个问题,先买后付这种并不新鲜的事物。

为什么在两年才开始在全球迅速崛起?

有以下几个原因:

- 疫情影响,人们无法出门去商场购物,线上购物的蓬勃发展推动BNPL大火;

- BNPL是一种非常方便的移动支付手段,几年前你在网上买东西还要去翻钱包,拿信用卡出来,输入卡号,到期日,CVV等信息,现在用应用程序扫码就好了

- 符合千禧一代年轻人的习惯。年轻人和手机相伴的时间比和一张冰冷的信用卡时间长多了!他们普遍了解并欢迎移动支付,甚至,很多年轻人中没有信用卡!

- BNPL打造的不仅仅是一个金融产品;更是新型消费平台,有着更高的效率、更好的体验,说白了,这是一个生态圈!

微信为什么可以成功?因为形成了一个生态圈,你发信息,发朋友圈,支付,都可以在里面直接操作。甚至现在有小程序,什么网购,订车票/机票,样样俱全!

为什么?

为了不让你走!

BNPL打造的也是一个生态圈!

随着巨头们的发展壮大,它们的业务模式上也有所升级。

如Afterpay除了支持在线购物,以及在线下商店支持二维码支付,还与金融机构合作推出了数字银行卡(Afterpay Card),可以直接绑定手机钱包进行支付。

到哪里都可以用它们的产品,不让你离开,就对了!

那站在商家的角度来看,在新冠疫情持续冲击,线下店铺无法营业,只能走线上,而BNPL带来了新的流量,并且提高了转化率与客单价,从而为零售交易注入了新的活力。

要知道,其实商家是需要向BNPL公司支付3%-5%的费用!

这可是高于向信用卡公司支付的2%交易费。

但是商家们依然愿意这样做,就是因为BNPL不仅能提供支付服务,还能通过平台帮助他们获取新客户!

B端客户也开心,C端客户也满意,岂不万事大吉!?

分期付款的浪潮已经吸引了Visa 、万事达、PayPal、 美国运通和摩根大通等等头部企业的兴趣,许多新玩家也纷纷准备尝试,试图占有一席之地。

如PayPal已推出“Pay in 4”模式,这是为其客户提供的无息短期分期付款服务,将允许分四次免息分期付款。

美国联合市场研究公司(Allied Market research)的一项研究估计,2020年BNPL的全球规模为906.9亿美元,预计将以45.7%的惊人复合年增长率增长,到2030年将达到3.98万亿美元。

澳大利亚5.3万亿的银行业变革

作为澳大利亚的大玩家,四大行必须要迅速加入这个新兴的行业!

截至2020 年9 月,澳大利亚银行业总资产高达5.3 万亿澳元,占整个澳洲金融行业资产总额的93%。

有的看到澳洲市场被占了大半,赶紧推出利率为零,年费、滞期费或国外交易费为零的信用卡。

还有的投资同类别公司,然后迅速开发自己的业务,以挑战澳洲先买后付行业的巨头Afterpay公司。

也有走“捷径”的,既然已经入市晚了,索性直接合作。共同推出一个新的应用程序,方便银行现有客户使用BNPL功能。

当然,也有的银行看到大势已去,选择直接卖掉零售业务…

无论哪条路,可以看出,银行业的转型正在进行!

为什么?

我们就拿澳洲最大的商业银行,CBA来说。

上个月,澳洲联邦银行(CBA)向投资者提供的资本回报——40亿澳元的股息和比预期更大的60亿澳元股票回购!

可能会让你相信,澳大利亚银行业的辉煌时代又回来了。

事实上,公布的资本回报扩大的关键驱动因素以及 CBA 的利润数据在很大程度上属于过去。

最大的一部分回报来自该银行长期的撤资计划,因为它试图通过出售不受欢迎和不盈利的业务来简化业务。

其余的来自取消 CBA 为准备从未出现的新冠坏账泛滥而采取的大额准备金。

仔细观察CBA在2020-21年的表现,可以更细致地了解影响银行业未来的不利因素!

以及CBA首席执行官马特·科明解决这些逆风的明智方式,其中使用了 一些 Afterpay 的核心理念。

2021 年的数字显示了 CBA 的规模和主导地位。抵押贷款增长了 6.7%,是整个银行系统利率的 1.2 倍。

CBA 的商业银行业务也继续保持强劲增长,商业贷款增长 11.2%,是系统增长的三倍。

这种增长显然是 CBA 在竞争中取得成功的一个重要指标,并且正在转化为住房贷款,尤其是商业贷款的市场份额增长,CBA 的份额从 14.7% 上升到 15.6%。

但销量增长并没有转化为收入增长,CBA的营业收入仅增长1.7%,至242亿。

零售银行业务营收持平,商业银行业务营收仅增长1%,因为利率降至谷底导致利润率下降,继续拖累增长。

投资者无疑会想知道未来是否还会有更多的回购?未来业绩会如何?

科明的口头禅是让 CBA 成为一家更简单、更注重数字化的银行。

所以,他让CBA 在技术方面的规模和领先地位使其能够投资更多、行动更快。

2021年,投资支出增加了26%,达到18亿澳元,但或许更重要的是,用于生产率和增长(而不是基础设施或风险和合规)的支出比例从21%升至32%。

科明称,CBA正在不遗余力地为零售和商业客户打造数字生态系统。

该战略的核心是这样一种想法,即澳洲联邦银行通过其数字渠道,尤其是其应用程序,可以成为客户财务生活的中心。

该行已经建立了一系列产品和服务(包括账单管理、收入平滑、忠诚度奖励、先买后付服务),并准备与其他服务提供商合作,填补缺口。

你如果是CBA的用户,登陆CBA的App,在“For You”页面可以找到许多非常有价值的服务!

比如:CBA最新推出的先买后付支付工具StepPay;再比如CommBank Rewards 通过这个系统购买可以给你现金返利!

所有这些服务和活动,都紧紧地保存在 CBA 生态系统中。

科明表示,零售数字生态系统还可以推动对客户的销售,并宣称他希望 CBA 成为澳洲最大和最好的商户潜在客户供应商。

听起来是不是很熟悉?

因为Afterpay多年来一直在用生态圈理念!

Square 创始人杰克·多尔西指出 Afterpay 作为平台,帮助商家获取客户,帮助客户节省时间是他以 390 亿美元收购 Afterpay 的关键驱动因素。

好无疑问,这家澳大利亚银行业巨头认识到,在一个数字、低回报的世界里,银行业需要向何处发展。

所以,CBA正在以高速且大规模进行变革!

结语

疫情摧毁了一批行业,但同时也带火了另一批行业!

先买后付成为了这个时代的宠儿!

澳大利亚银行业若想继续在零售市场上生存,必须要加入到这场时代的变迁中。

应对时代变迁,过往十年、二十年的经验都没用,需要在历史长河中寻找应对智慧。

金融机构真正的挑战并非科技本身,而是能否创造金融科技自生自长的土壤环境。

否则,一味着眼于科技,也只是“把瓜蔓截断,摘了几个瓜回来”,绝非真正的金融科技转型!

对于个人也一样,这场变迁你赶上了,就像当年你不再用录像带,转用光盘;而现在不再用光盘,转用流媒体一样。

对于这场支付的变革,你是接受?还是拒绝?

版权声明:本文内容由互联网用户自发贡献,该文观点仅代表作者本人。本站仅提供信息存储空间服务,不拥有所有权,不承担相关法律责任。如发现本站有涉嫌抄袭侵权/违法违规的内容, 请发送邮件至123456@qq.com 举报,一经查实,本站将立刻删除。